La verificación de identidad en remoto no deja de ser un aspecto que preocupa a los bancos puesto que en numerosas ocasiones supone el primer contacto con sus clientes. Por ello, abordar estos procesos con garantías es un reto. Por un lado los clientes quieren sistemas que sean usables y rápidos, mientras salvaguardan su privacidad. Por otro, las entidades necesitan asegurarse de que sus clientes son quienes dicen ser y evitar el fraude. Finalmente están las normativas que exigen cumplir con unos mínimos para realizar estos procesos de verificación remota.

Y en este contexto, la EBA (Autoridad Bancaria Europea) ha sacado recientemente unas nuevas directrices para unificar cómo han de ser los procesos de incorporación remota de clientes en la industria financiera dentro de la Unión Europea, mientras que la Comisión Europea ha llegado a un acuerdo para impulsar la nueva identidad digital europea (eID), que permitirá a los ciudadanos abrir cuentas bancarias online con una wallet electrónico (no antes de 3 años).

Son muchos interrogantes que junto a los avances en tecnologías biométricas (y en muchos casos normativos), pueden dar vértigo a los responsables de tecnología o de cumplimiento de la industria financiera.

Buscar el equilibrio entre la seguridad digital y la comodidad del cliente es primordial y aquí las tecnologías biométricas se han convertido en la punta de lanza de la verificación digital de clientes y de la innovación financiera. Desde la apertura de cuentas hasta la autenticación de transacciones, las instituciones financieras están adoptando la biometría para ofrecer servicios más seguros y eficientes.

Pero, ¿cómo se están aplicando las tecnologías bométricas en la industria financiera y cómo evolucionarán dentro de este entorno de cambio constante?

Reconocimiento facial: la nueva cara de la banca

Y es precisamente en la búsqueda de ese equilibrio, en la intersección entre la seguridad y la innovación, donde el reconocimiento facial ha emergido en los últimos años como una herramienta clave en la banca moderna. Este avance tecnológico, no es una mera conveniencia; es una revolución que redefine la forma en que los bancos interactúan con sus clientes.

Las cifras hablan por sí solas. Según un informe de Allied Market Research, se espera que el mercado global de reconocimiento facial (valorado en 5.150 millones de USD en 2022) crezca a una tasa de crecimiento anual compuesta (TCAC) del 16,4 % de 2023 a 2032, alcanzando los 24.300 millones de USD. Otros estudios como el de Grand View Research, datan ese crecimiento en un nada desdeñable 14,9%. Sea como fuere, estaremos de acuerdo en que se trata de un crecimiento muy elevado. Esta expansión es impulsada por la necesidad de sistemas de identificación y tecnologías biométricas más robustas la industria financiera y la creciente demanda de la banca móvil y los servicios online.

El reconocimiento facial es más que una capa de seguridad adicional; es una forma de conocer al cliente sin necesidad de interacción física. En Mobbeel, hemos integrado esta tecnología en la apertura de cuentas bancarias online. Nuestra solución MobbScan asegura que el proceso sea 100% automático, permitiendo a los clientes abrir una cuenta en cualquier lugar, a cualquier hora, con la garantía de que su identidad está protegida.

Más allá de la apertura de cuentas con biometría

Pero la implementación de las tecnologías biométricas en la industria financiera va más allá de la apertura de cuentas. En el día a día, el reconocimiento facial permite a los clientes acceder a sus aplicaciones bancarias móviles, autorizar pagos o retirar dinero en los cajeros con solo una mirada. Esta inmediatez y facilidad de uso están transformando las expectativas de los clientes y elevando el estándar de lo que constituye un servicio excepcional.

Sin embargo, todo gran poder conlleva una gran responsabilidad. La implementación de la biometría facial lleva consigo preocupaciones sobre la privacidad y la ética. Los bancos y los proveedores de tecnología debemos trabajar dentro de un marco regulatorio estricto, garantizando que los datos biométricos se manejen con el más alto nivel de seguridad y sólo para los fines previstos. Sin ir más lejos, el Reglamento General de Protección de Datos (RGPD) en la Unión Europea, por ejemplo, establece pautas claras sobre cómo deben recopilarse y procesarse los datos biométricos.

Por este motivo, en Mobbeel abordamos estas preocupaciones de cara (nunca mejor dicho 😛 ). Nuestra tecnología está diseñada no solo para cumplir sino para superar las expectativas de seguridad y privacidad. Cada interacción facial es una oportunidad para reforzar la confianza del cliente, demostrando que su identidad y sus activos están en manos seguras.

Razones todas de peso por las que el reconocimiento facial está destinado a convertirse en un pilar de la industria financiera. Ya no es una cuestión de si los bancos adoptarán esta tecnología, sino de cuándo y cómo. Aquellos que se muevan rápidamente para integrar la biometría facial se posicionarán en la vanguardia de la banca digital, ofreciendo no solo seguridad mejorada sino también una experiencia de usuario que es, literalmente, reconocible a primera vista.

Profundicemos en los pagos en la industria financiera con tecnologías biométricas

Los pagos con biometría representan una innovación en la tecnología del punto de venta basada en la autenticación biométrica. Esta tecnología se fundamenta permite la deducción de fondos de la cuenta bancaria por medio del uso de características personales únicas.

Hace ya un tiempo en que la tecnología biométrica ha ganado reconocimiento, especialmente en escenarios como supermercados, gasolineras y retail en general facilitando las transacciones y haciendo que éstas sean rápidas. Además, minoristas con tiendas online están empezando a adoptar la biometría para procesos de pago con un solo clic. Por otro lado, los bancos también han empezados u carrera por poner en práctica la verificación biométrica para proteger transacciones de alto riesgo, como transferencias o autorización de pagos.

En el ámbito de los pagos digitales, los consumidores ahora pueden utilizar la autenticación biométrica, como la biometría facial, para autorizar compras online de manera segura. Esta forma de autenticación agiliza el proceso de pago y añade una capa adicional de seguridad, mitigando el riesgo de fraude en transacciones digitales.

Esta tendencia ha llevado a que los consumidores utilicen principalmente dispositivos móviles para sus interacciones con los servicios financieros. Esta transición ha visto cómo los teléfonos han ocupado un papel central para actividades bancarias cotidianas, incluyendo tareas estándar como acceder a cuentas, realizar transferencias y gestionar pagos online.

Biometría de voz en atención al cliente: la voz en la que confías

La voz es única.

O al menos eso es lo seguramente pensamos cada vez que escuchamos a Morgan Freeman o a nuestro locutor de radio favorito. Más que un simple medio de comunicación, es una huella dactilar auditiva, un distintivo personal que las instituciones financieras están utilizando para añadir una capa de seguridad y personalización sin precedentes en la atención al cliente.

La biometría de voz se está consolidando como un sistema de autenticación que aporta comodidad y eficacia, y que representa un gran avance respecto a los métodos tradicionales basados en contraseñas y datos personales o bien aquellos como los que se utilizan en la mayoría de call centers, donde el agente que atiende la llamada ha de invertir un tiempo precioso formulando preguntas a la persona que llama para poder verificar su identidad.

Una experiencia de usuario sin fricciones

La innovación en este ámbito es palpable en el caso de la aseguradora Santalucía, ya que en 2018 fueron pioneros en España adoptando nuestra tecnología de autenticación mediante biometría de voz para permitir que sus clientes se identifiquen al llamar a su call center ante cualquier incidencia. El éxito del proyecto reside en su capacidad para ofrecer una experiencia de usuario sin fricciones. Con una simple frase registrada, los clientes son autenticados de manera rápida y segura, lo que representa una mejora significativa tanto en la experiencia del cliente como en la eficiencia operativa. Este sistema no solo reduce la carga de trabajo del agente al eliminar la necesidad de autenticar manualmente al cliente sino que también disminuye el riesgo de fraude y suplantación de identidad.

Los clientes de Santalucía ahora pueden esperar una atención más rápida y personalizada, lo que, a su vez, refuerza la lealtad y confianza en la marca. «¡En Santalucía, mi voz es mi contraseña!» es más que un eslogan; es un testimonio del compromiso de la empresa con la seguridad y la innovación.

El nuevo estándar de la biometría de voz en la interacción banco-cliente

La tecnología detrás de la biometría de voz es compleja, ya que al igual que la tecnología de reconocimiento facial, está basada en inteligencia artificial. Pero su aplicación es sorprendentemente sencilla. A través de algoritmos avanzados y aprendizaje automático, el sistema analiza cientos de características únicas en la voz del usuario para verificar su identidad. Esto no solo hace que sea extremadamente difícil para un impostor duplicar o falsificar estas características sino que también permite una identificación casi instantánea. Además, la tecnología está preparada para detectar ataques de voces generadas de manera fraudulenta mediante inteligencia artificial como los deepfakes de voz.

Sin embargo, más allá de la comodidad y la seguridad, la biometría de voz tiene el potencial de reducir significativamente los costes asociados con la atención al cliente. Al reducir el tiempo promedio de manejo de llamadas y mejorar la precisión de la autenticación, los bancos y las fintech pueden ofrecer un mejor servicio al tiempo que optimizan sus recursos. Básicamente un win-win para ambas partes.

El enfoque de Mobbeel en la integración de biometría de voz como parte de las tecnologías biometrícas en la industria financiera es claro: proporcionar soluciones que no solo mejoren la seguridad sino que también eleven la experiencia del cliente. Con una adopción cada vez mayor en el sector, la biometría de voz está estableciendo un nuevo estándar para la interacción cliente-banco. Es una muestra clara de cómo la tecnología puede ser utilizada para construir relaciones más fuertes y seguras entre las instituciones financieras y sus clientes.

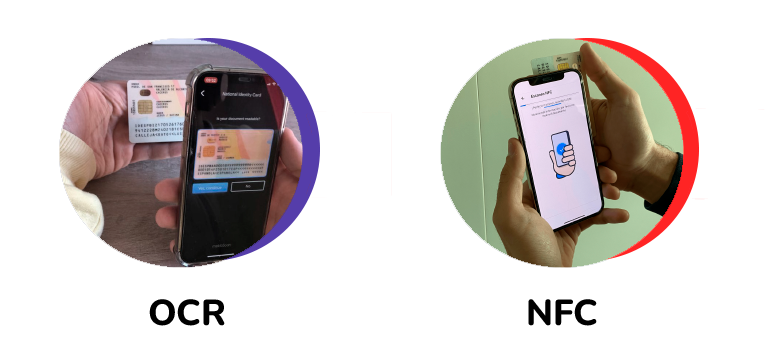

OCR y NFC: Optimización de la validación de documentos

Más allá de la biometría, la validación de documentos es otro pilar fundamental en los procesos de onboarding influyendo directamente en la seguridad financiera. En este contexto, tanto la tecnología OCR (Reconocimiento Óptico de Caracteres), como el NFC (Comunicación de Campo Cercano) ayudan a los bancos y fintechs a procesar la información de identificación personal. Estas tecnologías no solo aceleran el proceso de onboarding digital sino que también garantizan un alto grado de precisión y cumplimiento normativo, tanto en la apertura de cuentas, como para tener los documentos de identidad actualizados y cumplir con la DDC (Diligencia Debida de Clientes).

La capacidad del OCR para transformar imágenes y texto impreso en datos digitales es un salto cualitativo en la gestión de la información de los documentos de identidad, permitiendo la captura automática y validación de la información y su integración en los sistemas del banco. Este proceso es crucial para la autenticación de documentos en la apertura de cuentas y la realización de transacciones online.

NFC, chip e identidad

Por otro lado, la tecnología NFC está encontrando un uso cada vez más extendido en la autenticación de documentos de identidad mediante dispositivos móviles. Al permitir la comunicación inalámbrica entre un documento de identidad con chip y un smartphone, el NFC posibilita una verificación de identidad rápida y más segura, ya que se aplican diferentes controles de seguridad que evitan que la información pueda ser leída por contacto sin consentimiento del usuario (privacidad de la información), se valida que la información que se lee del chip es auténtica (autenticidad de la información) y que el chip también lo es (autenticidad del chip).

El reto de la utilización de la tecnología NFC para capturar la información de DNIs y pasaportes pasa por la necesidad de usar móviles con capacidad de lectura NFC y que los documentos también tengan el chip incorporado. Además la usabilidad también se resiente porque el chip varía de posición dependiendo del fabricante y es fácil que se pierda la comunicación durante el proceso de lectura.

MobbScan, por ejemplo, integra ambas tecnologías para ofrecer una solución de verificación documental que es a la vez accesible y robusta. Los usuarios pueden escanear sus documentos de identidad utilizando la cámara de su dispositivo móvil, y la información es capturada y verificada instantáneamente gracias al procesamiento de OCR o bien para proyectos donde la seguridad prima sobre la usabilidad, utilizar la comunicación NFC, facilitando un onboarding digital seguro y sin errores.

Además, con regulaciones cada vez más estrictas, como la Directiva de Servicios de Pago (PSD2) en la Unión Europea y los estándares globales de KYC (Conoce a Tu Cliente), la precisión y la fiabilidad en la validación de identidades son más importantes que nunca y la adopción de tecnologías que capturen los documentos de identidad con garantías, mejora sustancialmente la eficacia operativa y la satisfacción de los clientes.

Repasemos algunos de casos de uso con tecnología biométrica en la banca

Onboarding digital de clientes

El proceso de incorporación o registro digital de clientes se ha convertido en un componente fundamental para las instituciones financieras. Utilizando la biometría, especialmente la tecnología de reconocimiento facial, los clientes pueden abrir cuentas bancarias de manera desde cualquier lugar y los bancos pueden confirmar la identidad del cliente sin la necesidad de una visita física a una sucursal. Este proceso elimina los trámites burocráticos y garantiza altos estándares de seguridad desde el primer contacto.

Re-autenticación del cliente

Cuando los clientes realizan acciones sensibles, como iniciar sesión desde un nuevo dispositivo o realizar una transferencia de gran valor, las entidades pueden solicitarles completar una verificación biométrica para confirmar su identidad de nuevo. Este proceso mitiga el riesgo de acceso no autorizado a las cuentas bancarias.

Acceso a la banca móvil con biometría

Los clientes pueden acceder a sus cuentas bancarias utilizando la biometría en lugar de depender de contraseñas o de la propia biometría del dispositivo.

Restablecimiento de contraseñas con biometría facial

El proceso de restablecimiento de contraseñas se ha simplificado y asegurado mediante el uso de la biometría facial. En lugar de depender de preguntas de seguridad o códigos de verificación, los clientes pueden verificar su identidad utilizando el reconocimiento facial en aplicaciones bancarias móviles.

Verificación de identidad en sucursales

En las sucursales bancarias, la verificación de identidad se ha optimizado mediante el uso de tablets por parte de los empleados durante el proceso de onboarding de clientes. Si el nuevo cliente decide visitar la sucursal para abrir una cuenta bancaria, los empleados pueden utilizar tablets equipadas con tecnologías biométricas para la industria financiera que integran captura de documentos y reconocimiento facial para verificar la identidad del cliente como.

Este proceso de onboarding acaba con la necesidad de rellenar formularios y hacer fotocopias de IDs en papel.

Biometría facial en cajeros automáticos (ATMs)

Los clientes pueden realizar transacciones seguras sin la necesidad de una tarjeta física o un PIN. El sistema verifica instantáneamente la identidad por medio del la colocación del rostro del cliente en un lector de biometría, permitiendo el acceso a las funciones del cajero automático, como retiros de efectivo.

Asistencia y voto remoto en juntas generales de accionistas

La biometría también está encontrando aplicaciones en la facilitación de juntas generales de accionistas remotas. Mediante la verificación biométrica, los accionistas pueden participar en estas reuniones desde cualquier ubicación utilizando su identificación facial. Esto garantiza la autenticidad de los participantes, al tiempo que facilita la votación remota en decisiones importantes para la institución.

No podemos olvidar la firma digital en la banca

La firma digital representa uno de los avances más significativos en la transformación digital y tecnologías biométricas de la industria financiera. En un mundo cada vez más conectado, la capacidad de firmar documentos de manera electrónica no solo optimiza los procesos sino que también refleja un compromiso con la innovación.

Para bancos y fintechs, la adopción de la firma digital es un paso esencial hacia una operativa más ecológica y sostenible. Al reducir la dependencia del papel, las instituciones financieras no solo ahorran en costes de impresión sino que también evitan la gestión de ese papel y su almacenamiento.

La esencia de la firma digital yace en su simplicidad y seguridad. Al permitir a los clientes firmar documentos desde cualquier lugar y en cualquier momento, las instituciones financieras eliminan barreras geográficas y temporales, facilitando transacciones más eficientes. Esto no solo mejora la experiencia del cliente sino que también agiliza el ciclo de vida del contrato, desde la negociación hasta la ejecución.

En una época donde la conciencia ambiental es cada vez mayor, la firma biométrica se presenta como una respuesta hacia prácticas más ecológicas.

Además, la firma biométrica de Mobbeel cumple con los requisitos normativos más estrictos ya que es considerada como firma electrónica avanzada según la normativa eIDAS. La normativa eIDAS busca proteger tanto a los consumidores como a las instituciones financieras, y la firma biométrica ofrece una solución que respeta la legalidad y garantiza la integridad facilitando la firma de documentos en procesos presenciales tanto en entornos nativos como web. Esto es crucial en un sector donde la confianza y la legalidad son pilares fundamentales.

La firma digital es un componente clave de la banca moderna. Su adopción no solo refleja un compromiso con la eficiencia y la sostenibilidad, sino que también es un indicativo de una institución financiera que mira hacia el futuro, preparada para adaptarse a un mundo en constante evolución.

Tendencias tecnologías biométricas en la industria financiera

El mercado global de biometría bancaria se espera que crezca considerablemente entre 2024 y 2031, posicionándose como un poderoso impulsor de la innovación y también de la seguridad bancaria. La evolución de las cámaras de los móviles ha permitido crear un reconocimiento facial avanzado, facilitando la la verificación a través de los famosos selfies. Este método, cada vez más popular, ofrece una autenticación prácticamente sin fricciones, eliminando la necesidad de recordar PIN.

Paralelamente, la verificación de voz está ganando terreno como una forma segura de crear huellas digitales de audio para proteger la identidad de los clientes. Desde la perspectiva del consumidor, la gestión de transacciones bancarias se vuelve aún más fluida, ya que los usuarios pueden acceder y operar desde cualquier dispositivo habilitado para voz. Esta demanda creciente de comodidad impulsa aún más la adopción de la autenticación biométrica.

Los avances tecnológicos en inteligencia artificial y aprendizaje automático también están mejorando constantemente la precisión y la eficiencia de la tecnología biométrica. Los algoritmos adaptativos se ajustan rápidamente a los comportamientos de los usuarios, brindando una autenticación segura.

Además, en países emergentes, las tecnologías biométricas están desempeñando un papel esencial en términos de inclusión en la industria financiera. La autenticación biométrica ofrece una forma más accesible para que las personas puedan abrir cuentas bancarias, solicitar préstamos y acceder a otros servicios financieros esenciales.

La biometría en la banca: un futuro seguro y eficiente

Al mirar hacia el horizonte de la industria financiera, es claro que las tecnologías biométricas no son simplemente una tendencia pasajera, sino una evolución necesaria hacia una banca más segura, eficiente y centrada en los clientes. Desde el reconocimiento facial hasta la firma digital, estas tecnologías están redefiniendo la interacción entre los bancos y sus clientes, ofreciendo un equilibrio entre una seguridad inquebrantable y una experiencia de usuario excepcional.

El reconocimiento facial y la biometría de voz están transformando la autenticación y el onboarding, proporcionando un nivel de seguridad y comodidad que antes era impensable. Además, la integración de tecnologías de captura de documentos de identidad basadas en OCR o NFC es un claro ejemplo de cómo la precisión y el cumplimiento normativo pueden coexistir con la facilidad de uso. Y la firma digital se ha consolidado como un pilar de la transformación digital, no solo por su eficiencia operativa sino también por su compromiso con la sostenibilidad, eliminando el papel y su posterior gestión y almacenamiento.

Desde Mobbeel, queremos liderar esta transformación y entendemos que nuestra responsabilidad va más allá de ofrecer productos; apostamos por crear un ecosistema financiero que sea seguro, eficiente y accesible para todos.

El futuro digital de la banca se presenta brillante y prometedor, y está marcado por un avance tecnológico sin precedentes. Nosotros estamos comprometidos a liderar este cambio, proporcionando tecnologías biometrícas que no solo responden a las necesidades actuales de la industria financiera sino que también definen el futuro de la identificación de las personas en entornos digitales.

Escríbenos si quieres saber más sobre nuestras soluciones de biometría enfocadas al sector financiero. Estamos aquí para ayudarte a liderar el cambio hacia un futuro prometedor.

Soy Ingeniero Informático y amante del Marketing, Comunicación e Internacionalización de empresas, tareas que desarrollo como CMO de Mobbeel. Soy muchas cosas, algunas buenas, muchas malas… perfectamente imperfecto.

WEBINAR

EBA al descubierto: Comprendiendo el futuro del onboarding digital

Únete a nosotros en un recorrido por las nuevas directrices de la EBA en materia de onboarding digital y descubre si tu proceso de alta de clientes digitales cumple con los requisitos que exige la EBA en su nueva directiva.